Amikor mélyrehatóan, sok ideig foglalkoztam a támasz-ellenállás témakörével, akkor voltak olyan helyzetek amikor túlságosan széles zónákat jelöltem, mert nem volt egyértelmű, hogy hogyan is határozzam meg őket. Viszont arra is rájöttem, hogy a túlságosan széles zónák gyakorlatilag értelmetlenek, mert nem adnak értékelhető információt a piac állapotáról, ebből fakadóan használhatatlanok kereskedéskor is.

Sok-sok napnyi tanakodás után az jutott eszembe, hogy mi van, ha egyszerűen rosszul kezelem a zóna/szint töréseket és valójában indokolatlanul figyelembe veszem a fals kitöréseket is a meghatározáskor. Felütöttem a chartokat, újra elkezdtem meghatározni a problémás zónákat, de ezúttal a fals kitöréseket "levágdostam" és megvolt az egyik legnagyobb "aha" pillanatom a tőzsdei kereskedői pályafutásom során, mert egycsapásra minden a helyére került. A második hasonlóan meghatározó pillanat az volt, amikor szabályozott tőzsdei környezetben kezdtem el kereskedni határidős opciókkal.

Mi az a fals kitörés? A fals kitörés az az, amikor a piac megpróbál áttörni egy fontos támasz-ellenállás szintet/zónát, az ár el is hagyja azt, azonban vagy a kitörési gyertyán belül vagy a következő gyertya alkalmával az ár újra a szint alatt/felett, zónán belül zár.

Egy szint/zóna törés általános velejárója a nagy piaci forgalom, méghozzá azért, mert jellemzően nagyon erősen védi valamelyik oldal azt, így meglehetősen dinamikusan megy az ütésváltás, különösen a nagyobb jelentőségű piaci árakon. A nagy játékosok is színre léphetnek, és hipp-hopp szép nagy gyertyát, szép nagy kanócot rajzolhatnak.

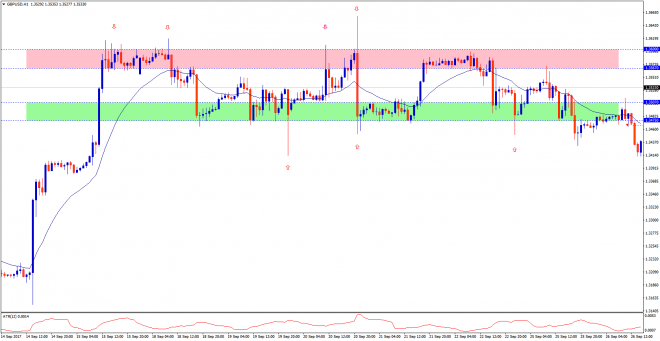

Az alábbiakban láthatsz egy pár példát a fals törésre a nyilakkal jelölt részeken. Jól láthatod, hogy a piac nagyon ritkán mutatja tökéletesen tisztán a támasz-ellenállásokat, igényel némi rugalmasságot és sok-sok gyakorlást az elemzésük. Érdemes demo és szimuláció használatával gyakorolni a szintek-zónák kijelölését, amik alkalmával van lehetőséged megfigyelni, hogy a piac megerősít-e az elemzésed.

A következő bejegyzésben még egy dolgot el fogok neked árulni, méghozzá azzal kapcsolatban, hogy hogyan is tudod használni a támasz-ellenállásokat trendtörés megállapítására.

Említettem már, hogy opciós kereskedés esetén van lehetőség irányfüggetlenül is kereskedni? Tudj meg többet róla itt: http://tozsdeguru.com/.

-Simon Goldman-

Megosztás a facebookon

Amennyiben még mindig lelkes olvasója vagy a blogomnak, úgy valószínűleg az iránykereskedés iránt érdeklődsz, azonban szeretném neked figyelmedbe ajánlani a tőzsdei kereskedés egy más módját, méghozzá az irányfüggetlen opciós kereskedést: http://www.tozsdeguru.com/tozsdei-strategiak/30-havi-jovedelem-opciokkal/77-profit-opcio-kereskedessel. Érdemes átolvasni a Tőzsdeguru cikkeit, garantálom, hogy egy teljesen új világot fogsz találni.

Akkor folytassuk is ahol az előző bejegyzésben abbahagytuk és vegyük tovább a helyen támasz-ellenállás meghatározásához szükséges alapismereteket.

Mi is a különbség a (támasz-ellenállás-technikai) szint és a zóna között? A dolog valójában pofonegyszerű. A szint egy pontos, jellemzően kerek számon található, a piac szereplő által erősen tisztelt árat jelent. A zóna gyakorlatilag nagyban hasonlít a szinthez, annyi a különbség, hogy ez nem árszintet, hanem ársávot jelent.

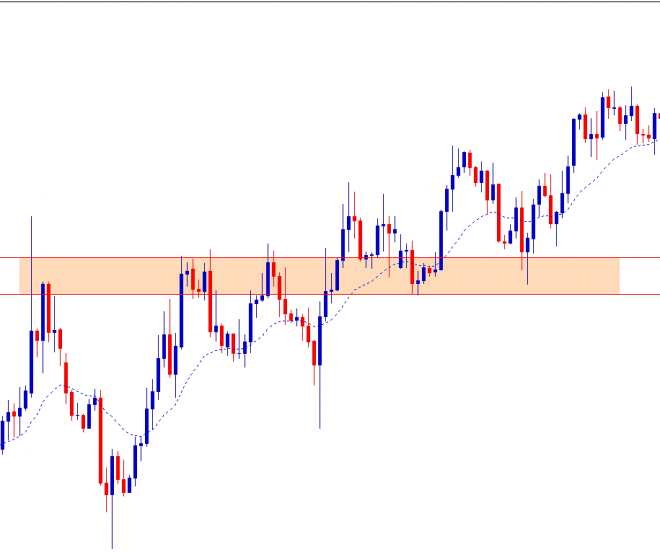

Tehát amikor szintről beszélünk egy tőzsdei termék esetében, akkor egy egzakt árról van szó, mondjuk a Tesla esetében 300$ egy kifejezetten fontos technikai szint. Amikor zónáról beszélünk, akkor ugyan ez technikai zóna szempontból a Teslán 295$ és 310$ közötti sávban található (az alábbi charton láthatod bejelölve ezeket, figyeld meg, hogy hogyan viselkedik az ár a szinten és hogyan a zónában).

Miért teszek különbséget a két dolog között? Azért, mert a szintnek és a zónának is más a szerepe kereskedéskor. A szintnél biztos lehetsz abba, hogy magán az árszinten, vagy akörül az ár körül nagyon nagy forgalom várható, mert nagy pszichológiai jelentősége van a piacon. Ekörül az ár körül mindig nagy a box mert azon sokan vesznek és sokan adnak el jellemzően.

Viszont a nagy forgalom-pofozkodás okozta szűk piciny ugrálások a kulcs szint körül kialakítanak egy speciális sávot, zónát ami újabb dolgokat kommunikál a piaci résztvevőknek: ha valamelyik irányban kitör a sávból az ár és azon kívül zár, akkor jellemzően legalább rövidtávú erősödés indulhat meg a kitörési irányban. Ennek kifejezetten nagy jelentősége van éles kereskedéskor, különösen pozíció menedzselési szempontból.

A következő alakalommal megmutatom neked, hogy mi is az a fals kitörés és honnan is ismerheted fel. Ennek bizony nagy jelentősége van a zóna meghatározásban is, ezért kifejezetten fontos. Ugyan annyira, minthogy tisztában legyél azzal, hogy mik az általad választott tőzsdei kereskedési stratégia korlátai. Mondjuk egy számla tőzsdei kereskedési számla négyszerezés azért ennyire nem rossz korlát...

-Simon Goldman-

Megosztás a facebookon

Nem tudom, hogy említettem-e már, de minden amit megosztok veled azok külföldi, valódi elit, full-time traderektől származnak. Valószínűleg nem egyeznek az elnevezéseim, elméleteim a magyar tőzsdei oktatás által preferálttal. Sok-sok pénzbe, időbe és energiába került, amíg ez használhatóan összeállt. Magyarországon is létezik ilyen kereskedő, róla http://www.tozsdeguru.com/ oldalon találhatsz még több információt.

El is jutottunk a technikai elemzés utolsó állomásához, az támasz-ellenállás, technikai zónák témaköréhez. Ezt gyakorlatilag valamilyen formában minden iránykereskedő használja a piacon, így összességében egy nagyon hasznos eszköz, de ez is a teljes piaci kontextusban nyer értelmet, önmagában ennek sincs értelme.

Több fontos dolgot is át kell venni ahhoz, hogy a szintek-zónák meghatározása helyes és használható legyen, ugyanakkor ez is egy olyan dolog, amit sokat kell gyakorolni, hogy a gyakorlatban jól tudjon működni. Ez egy többrészes anyag lesz, az ördög a részletekben rejlik.

Miken is kell átrágcsálni magunkat:

- mi is az a támasz, ellenállás, technikai szint/zóna?

- mi a különbség a szint és a zóna között?

- mi az a fals kitörés és mi a jelentősége a támasz-ellenállás meghatározásánál?

- mik azok a kerek számok és mik a jelentőségük a piacon?

- hogyan is megy a fentiek együttes működtetése támasz-ellenállás szint/zóna meghatározásánál?

Tehát nézzük a legelső pontot, hogy mit nevezünk támasznak, ellenállásnak, technikai szintnek/zónának?

Támasznak azt a piac szereplői által tisztelt árszintet/zónát nevezzük, ahonnan az ár kisebb-nagyobb esés után felpattan és felfele folytatja az útját rövidebb-hosszabb ideig. Nagyobb esést követő nagy felpattanás sokkal nagyobb jelentőségű a piacon, mint egy kisebb.

Ellenállásnak azt a piac szereplői által tisztelt árszintet/zónát nevezzük, ahonnan az ár kisebb-nagyobb emelkedés után visszalökődik és lefele folytatja az útját rövidebb-hosszabb ideig. Nagyobb emelkedést követő nagy visszalökődés sokkal nagyobb jelentőségű a piacon, mint egy kisebb.

Technikai zónának azt nevezzük jellemzően, amikor egy árszint/zóna már támaszként is és ellenállásként is hatékonyan működött a piacon. Ezek általában sokkal nagyobb jelentőségűek, mint egy sima támasz vagy ellenállás.

A következő bejegyzésben innen fogjuk folytatni, sok-sok érdekesség és hasznos tudás vár még rád. Apropó érdekesség! Tudtad, hogy havi 6% profit elég ahhoz, hogy egy év alatt duplázd a kereskedési számlád? Itt egy kalkulátor, játssz egy kicsit a számokkal: http://tozsdebolmilliomos.com/kamatos-kamat-kalkulator.

-Simon Goldman-

Megosztás a facebookon